La rentabilidad

El patrimonio expresa las inversiones de la empresa, y la manera en que aquéllas ésta se financian.

Pero la empresa no es una mera colección de bienes, sino un patrimonio orientado a una actividad; las rentas generadas son un elemento crucial para nuestro análisis.

La capacidad para generar rentas de manera sostenible en el tiempo es lo que, realmente, determina la viabilidad económica de la empresa, y su atractivo como inversión.

Las rentas económicas (es decir, los ingresos y gastos devengados con criterios contables) se resumen en la Cuenta de Pérdidas y Ganancias. Es un estado contable diferente del Balance, pero recuerde que las rentas no son una realidad aislada, sino la consecuencia de la gestión del patrimonio.

Una cuestión de proporcionalidad

Supongamos que la empresa ejemplificada más arriba obtiene un beneficio antes de intereses e impuestos de 8€, y un beneficio neto de 6. Ese resultado, ¿es satisfactorio?

La interpretación depende de, entre otras variables (tiempo, riesgo, etc.), la cuantía de dinero invertida. Si invertimos 50€ probablemente estemos satisfechos, pero si colocamos 1.000€ pediremos muchas aclaraciones a los directivos. Beneficio y dimensión guardan una cierta proporcionalidad, que en el caso de la empresa se explica por la posesión de mayores recursos y por economías de escala.

Esta relación se expresa mediante la rentabilidad, que es la ratio de beneficio a inversión. Si una operación ofrece una rentabilidad del 10%, obtenemos 10 céntimos por cada euro invertido; 10€ para una inversión de 100€, etc. La rentabilidad es adimensional, y esto la convierte en un indicador ampliamente generalizado.

Esta es la rentabilidad contable. Hay otras formas de expresar la rentabilidad, como la TIR.

Como sabe hay diferentes formas de beneficio; también diferentes interpretaciones acerca de lo que es la inversión, y esto da lugar a varios indicadores de rentabilidad. Entre ellos hay dos especialmente relevantes, por razones que iremos descubriendo poco a poco:

- La rentabilidad económica, que es la ratio del beneficio antes de intereses e impuesos (BAIT) sobre el activo real. Mide el rendimiento obtenido por la empresa entendida como unidad económica de producción. Es la rentabilidad real del negocio, sin especial consideración de la forma en que está financiado.

- La rentabilidad financiera, la ratio del beneficio neto (BN) y el patrimonio neto. Expresa la rentabilidad que obtienen los propietarios que (aunque pueda parecerle extraño) es diferente de la obtenida por la empresa.

La rentabilidad económica de nuestra empresa es rA = BAIT / A = 8 / 125 = 0,064. La rentabilidad financiera es rF = BN / PN = 6 / 65 = 0,092.

Volviendo a nuestra pregunta inicial, ¿en qué medida una rentabilidad del 6,4% puede considerarse satisfactoria?

No es posible responder a esta pregunta sin aclarar antes aspectos como el riesgo de la empresa, el tipo de actividad desarrollada, y la rentabilidad exigida por los accionistas.

Únicamente a efectos didácticos, podemos compararla con la rentabilidad media de las empresas de la muestra, que se sitúa en torno a M = 1,4%. Es un valor medio llamativamente pequeño, pero debemos ponerlo en contexto: el muestreo se realizó en un período de crisis con depresión de la demanda (causada por factores de desempleo e inseguridad, pero también por la política de recortes y austeridad desplegada por los partidarios del modelo neoliberal). La rentabilidad de las empresas se ha desplomado por la dificultad persistente para lograr ventas, tanto en el mercado minorista como en el tramo mayorista, lo que a su vez se ha traducido en un estancamiento en los costes industriales y los precios de venta a consumidores finales (en el momento de escribir estas palabras esa situación ha cambiado, estamos ya en tasas de inflación altas aunque el consumo no se ha recuperado en la misma medida).

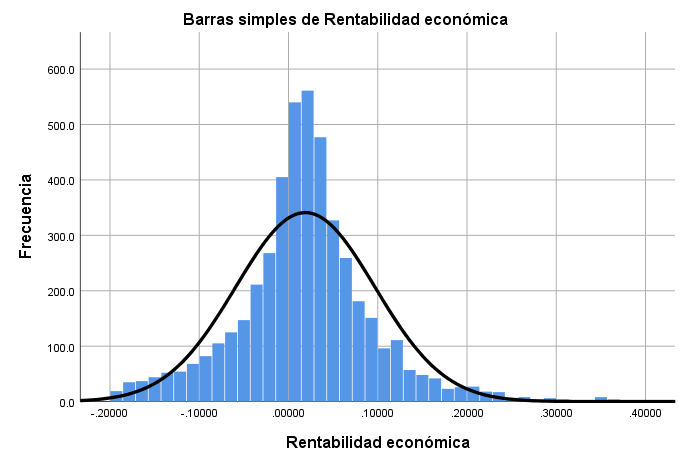

Sea como fuere, la distribución de frecuencias de la rentabilidad económica es bastante simétrica, y está muy centrada en la media (la cual además es muy similar a la mediana; los estimadores robustos toman valores en torno a 1,7%). El 35% de las empresas logró una rentabilidad económica negativa (observe que se trata del promedio para 2010 - 2015, de forma que representa una carencia recurrente y continuada); las rentabilidades superiores al 10% anual representan poco más del 11% de la muestra.

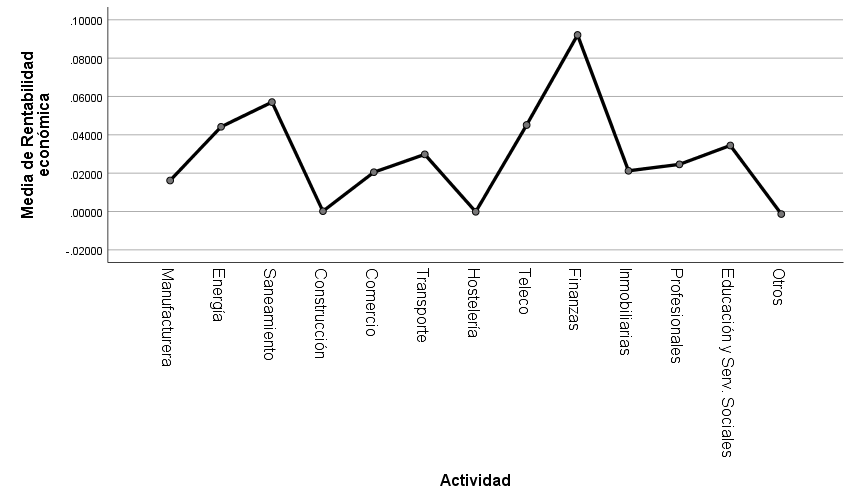

El estadístico de Welch (W = 12,863; α<0,000) indica que hay una evidencia concluyente de diferencias sectoriales en la rentabilidad. Los valores más altos se observan en la intermediación financiera, saneamiento y energía; los más bajos en construcción y hostelería.

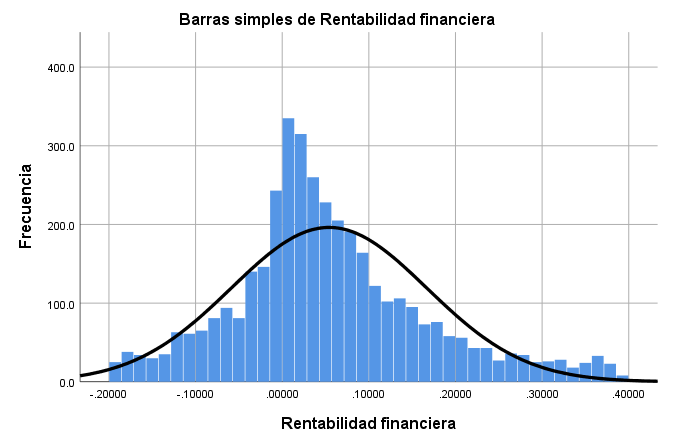

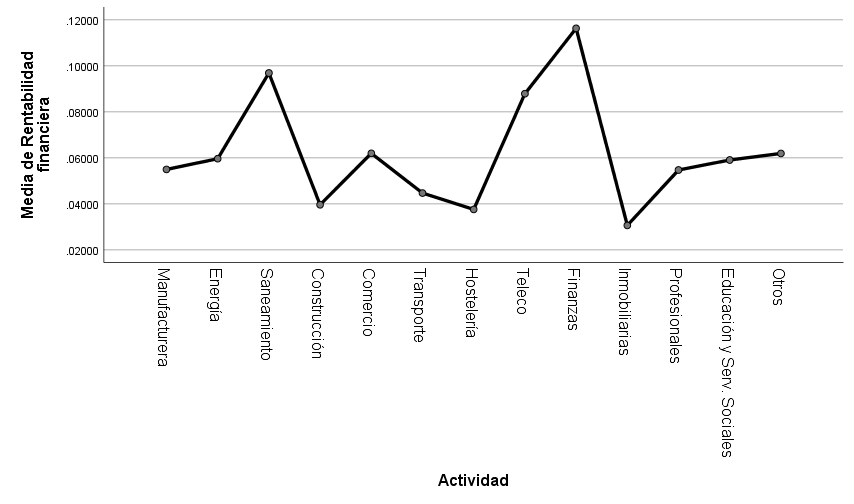

El perfil agregado de la rentabilidad financiera es similar. Observe que el apalancamiento hace que los promedios sean bastante superiores a los de la rentabilidad económica (rF* = 0,04 > 0,014 = rA*). Los valores por actividades son también estadísticamente diferentes (Welch = 5,279; α* < 0,000).

Más sobre la rentabilidad: el apalancamiento

Nuestra empresa obtiene una rentabilidad igual al 6,4%, pero los accionistas logran una rentabilidad del 9,2%. La empresa y sus propietarios pueden tener rentabilidades diferentes.

Esto puede parecer sorprendente, pero su explicación es más o menos obvia: la empresa ha invertido 125€ y obtenido un resultado de 8€; pero los accionistas solo han aportado 65€ y se apropian solo del beneficio remanente tras detraer gastos financieros y tributos (BN = 6€). Dejando al margen la tributación sobre beneficios, la causa principal de la divergencia entre rA y rF es el endeudamiento. Sería iguales solo en el supuesto (ciertamente irreal) de que la empresa se financiase exclusivamente con recursos propios, y el exigible fuese estricta y rigurosamente igual a cero.

El apalancamiento puede permitir que rF > rA, lo que en principio es conveniente para los intereses de los propietarios; pero es importante adelantar que este efecto se logra a costa de un incremento del riesgo financiero (del riesgo de impago e insolvencia). También, que un uso excesivo o inapropiado de la palanca financiera puede hacer que rF < rA.

Obra publicada con Licencia Creative Commons Reconocimiento No comercial Compartir igual 4.0